Introduzione

Vuoi pagare meno tasse? Chi non vorrebbe farlo.

Non oso neanche immaginare quanto tempo passi a pensare alle tasse, ma ti capisco: il 60% di quello che guadagni lo versi nelle casse dello Stato, che poi lo impiega in maniera totalmente inefficiente.

E quando hai bisogno di un servizio, ad esempio sanitario, sei costretto a rivolgerti a privati perché i tempi di attesa sono infiniti, e nessuno ha tempo da sprecare, specie se si parla di salute.

Ogni giorno, specie in questo periodo di grave crisi economica, tu, come tutti noi, sei costretto a combattere una battaglia contro il Fisco, perdendo serenità e soldi per finanziare chi non fa niente.

Mi dispiace, io non ci sto! E non dovrebbe andare bene neanche a te.

Ma esistono delle soluzioni legali per salvarsi da questo meccanismo perverso?

Sì. E te ne mostrerò 3 che potrai applicare fin da subito.

3 errori da non fare se vuoi pagare meno tasse

Ti ho appena detto che ci sono dei modi per pagare meno tasse. Se sei un imprenditore devi sapere che ci sono 3 soluzioni legali che potrai applicare in successione (nessuna esclude l’altra), e che ti faranno pagare meno tasse senza correre il rischio di accertamenti o sanzioni.

Se non lo farai commetterai 3 gravi errori che ti porteranno inevitabilmente a versare più tasse di quelle che realmente potresti pagare.

Pagare meno tasse: si può!

Esistono 3 meccanismi per sostenere delle spese, che comunque avresti fatto, ma che il Fisco ti da la possibilità di portare in deduzione alla tua azienda. Perché non approfittarne?

A. Introduzione dei buoni pasto

Non importa se sei un professionista o una partita iva, tutti possono averli. Non solo le grandi aziende. Il buono pasto è un servizio sostitutivo di mensa, valido per acquistare prodotti o generi alimentari. Può essere dato ai dipendenti, ai collaboratori a partita iva., agli amministratori srl, soci di società di persone, liberi professionisti. Lo possono usare tutti!

È 100% deducibile (75% in un solo caso), scarichi tutta l’iva e per fare la spesa sia nei negozi fisici che online.

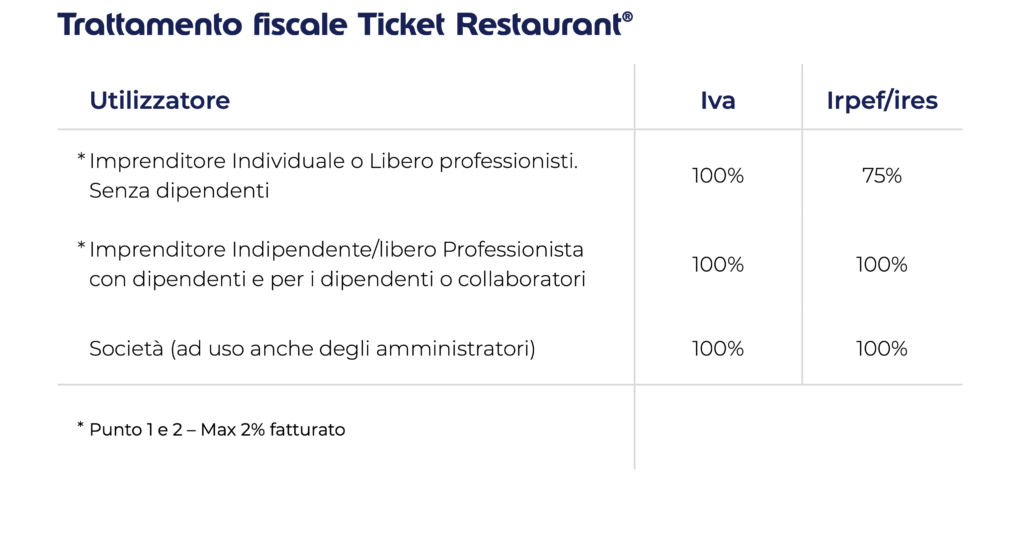

Entriamo nel dettaglio del trattamento fiscale: la differenza cambia se l’utilizzatore è:

- un imprenditore individuale o libero professionista senza dipendenti: iva detraibile al 100% – irpef/ires deducibile al 75%

- se è un imprenditore indipendente o libero professionista con dipendenti e per i dipendenti o collaboratori: iva detraibile al 100% – irpef/ires deducibile al 100%

- una società (ad uso anche degli amministratori): iva detraibile al 100% – irpef/ires deducibile al 100%

Nota Bene: nei primi due casi si possono usare buoni pasto fino ad un massino del 2% del fatturato.

B. Introduzione buoni acquisto

I buoni acquisto/regalo sono compensi di natura diversa dal compenso in denaro e non entrano in conflitto con i buoni pasto. I buoni acquisto/regalo non sono nominativi e puoi utilizzarli per aumentare i costi deducibili, che altrimenti sui singoli beni sarebbero limitati all’effettivo utilizzo di quell’acquisto all’interno della tua attività.

Sono talmente flessibili che puoi farci quello che vuoi, anche come incentivo per i tuoi collaboratori o dipendenti. Non solo: chi li riceve, è una novità 2021, ha la possibilità di non vedere ritenute fiscali e previdenziali fino a 516 €. Se tu volessi dare 516€ in più, come compenso, ad un collaboratore ti costerebbe minimo 900 €. Con i buoni acquisto ti costa 516€ iva inclusa.

Quindi ottieni un vantaggio duplice:

- Aumenti il potere di acquisto, puoi comprarli e utilizzarli anche se non hai dipendenti

- Risparmi sul costo perché scarichi l’iva

Ma non solo puoi usarli quali leve per il marketing, o dandoli come premio o incentivo per la rete vendita, o per adempiere agli obblighi del contratto collettivo nazionale.

C. Non aver costruito un piano welfare

Il terzo errore da non commettere è non aver costruito un piano welfare, e soprattutto pensare che questo lo facciano solo le grandi aziende. E’ vero, una volta era così, ma adesso i piani welfare si acquistano e si utilizzano con delle piattaforme che sono fatte come le Marketplace. In pratica è come un e-commerce.

Grazie a questo puoi caricare all’azienda spese, per te e per la tua famiglia, quali:

- istruzione

- spese sanitarie

- viaggi

- centri benessere

Spese che te avresti comunque sostenuto ma che andrai ad addebitare alla tua azienda e quindi pagherai meno tasse.

Ma come funziona? Esattamente come un e-commerce: carichi i soldi, selezioni il servizio e lo acquisti… e alla fine deduci i costi.

Questo è il terzo livello di risparmio che corona i primi due e che ti fa aumentare realmente il tuo potere di acquisto. Per lo più è incentivato dallo Stato.

Conclusione

Questi sono 3 errori che non devi smettere di fare per pagare meno tasse: non perdere altro tempo!

Clicca qui per ottenere maggiori informazioni su queste 3 soluzioni semplici ed immediate che devi attivare immediatamente per pagare meno tasse!